- アルトの春は近い!?

- どういう時に課税されるか?

- 暗号資産の所得区分は「雑所得」

- 暗号資産で最も気を付けるべきは、「総合課税」である点

- 暗号資産による所得額を具体的に計算してみる

- まとめ 2つだけわかっていれば何も問題なし

アルトの春は近い!?

BTCが地固めしながら価格を上げETHも先物導入期待で出来高が上昇している現状、アルトの春は近いと考えて間違いないと思います。

2017年もそうでしたが、暗号資産の価格が上昇する時は一定の流れがあります。まずBTCの価格が上がり、次いでETHが上昇、その次にその他メジャーアルトが上がって、最後にXRPが噴き上げるという流れです。草トークンにまで資金が回るのはその後ですね。

現状はBTCとETHが出来高を伴いながら価格を上げている段階で、XEMとかADAとかその他メジャーアルトまではまだ資金が回っていない段階ですいません。上手い人はBTCで利益を十分に享受してから時期を見て他のアルトやXRPに資金を移すのでしょうけど、タイミング投資に自信のない私は、最初からXRPに大きく投資して待ち構える作戦を取っています。はてさてどうなることか。ここから1か月以内には何らかの結果が出ていることを祈りましょう。

どういう時に課税されるか?

取らぬ狸の皮算用ではありますが、年末まで猶予のある今のうちに暗号資産にかかる税金を確認しておきましょう。年末になってから慌ててしまうと、思わぬ損をしてしまうかもしれませんからね。

以下、暗号資産に課税されるパターンを列挙します。

(1)暗号資産の売却

暗号資産を売却(=日本円に換金)した場合、その売却価格と取得価額との差が所得金額となり、所得税が課税されます。

(2)暗号資産による商品購入

暗号資産で商品を購入した場合、その時点での商品価格と暗号資産の取得価額との差が所得金額となります。

(3)暗号資産同士の交換

保有する暗号資産を他の暗号資産に交換した場合(日本円に交換しなかったとしても!)、交換した暗号資産のその時点での取得価額と保有していた暗号資産の取得価額の差が所得金額となります。

盲点となりやすいのは(3)ですね。海外取引所で草コインとBTCとを交換しただけでも課税対象となるため、注意が必要です。自分としてはそんなつもりがなくてもがっつり課税されて日本円が不足するなんてこともあり得るということです。去年で言えば、NANJコインを1satで購入して60satとかで売却している人は大きく課税されているはずです。

ちなみに私は今年に入ってからはEQLをBTC→NANJと交換した他には海外取引所を使用していないため、現在の所得はマイナスです(BTC価格は上昇しましたがNANJ価格は下落しており、最初のEQLの取得価額よりも安い状況だからです)。

暗号資産の所得区分は「雑所得」

暗号資産の取引による損益は、原則として雑所得に分類されます。ただし、事業所得者が事業用資産として暗号資産を保有し、決済手段として使用している場合に生じた損益については、事業所得となります。また、その収入によって生計を立てていることが客観的に明らかであるなど、その暗号資産取引が事業として行われていると認められる場合も、事業所得となります。

我々個人投資家であれば雑所得と考えておいて間違いないでしょう。よって暗号資産の使用による所得金額が年間20万円を超える場合、その所得金額は課税の対象となります。

暗号資産で最も気を付けるべきは、「総合課税」である点

税法では所得の種類によって、総合課税と分離課税という2つの課税方法が使い分けられています。

このうち総合課税は納税義務者のすべての所得の総額にまとめて課税する方法であり、暗号資産にはこの総合課税が当てはめられています。よって、暗号資産によって得た利益は給与所得などと合計し、その金額によって所得税率が決まります。

これ、メチャクチャ重要ですよ!

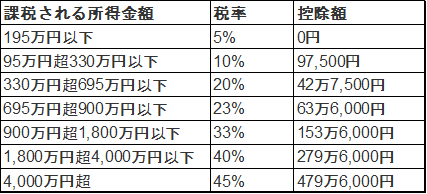

例えば暗号資産で300万円の利益を得た場合、所得税率表によれば一見、所得税率は10%に該当しているように見えますが・・・。(下表参照)

(国税庁HPより)

それは大間違い! もしその人が会社から給料をもらっているサラリーマンだった場合、給与所得も合算した上で所得税が計算されるのです。

例えば私だと給与収入はおおよそ500万円、課税所得はおおよそ250万円です。これに暗号資産から得た所得の300万円を合算すると550万円となるため、所得税は10%ではなく20%になるわけです。しかもこの20%が暗号資産での所得だけでなく会社からの給与所得にもかかってくるわけですから、計算方法を誤って覚えてしまっていると想定外の支払い額にアップアップしてしまうかもしれません。

もちろん住民税も忘れてはいけませんね! 一律10%かかるので、これもなかなかキツイです💦

暗号資産による所得額を具体的に計算してみる

(1)暗号資産の売却による場合

取引所でBTCを売って収益を得た時の計算は、以下のようになります。

例)BTCが50万円の時に2BTC購入し、年内にBTCが100万円まで上昇したため0.5BTCだけを50万円で売却した場合

⇒⇒⇒

50万円-(100万円÷2BTC)×0.5BTC=25万円 : 所得額は25万円

これは簡単ですね! 暗号資産の取得価額と売却額の差額がそのまま所得額となるわけです。

(2)暗号資産同士の交換

保有している暗号資産を別の暗号資産に交換した場合は、交換前の暗号資産の取得価額と交換後の暗号資産の取得価額の差が所得金額となります。

例)BTCが50万円の時に2BTC購入し、年内にBTCが100万円まで上昇した後、1BTCだけをETHに交換した場合

⇒⇒⇒

100万円-(100万円÷2BTC)×1BTC=50万円 : 所得額は50万円

これもかなり単純な場合です。まだ私でもなんとかわかる範囲(^^;

(3)何度も売買を繰り返した場合

しかし実際にはこんなに単純な計算にはなりません。1年間の中で何度も売買を繰り返すのが普通だからです。そしてその場合の計算は負担の少ない「総平均法」で行うのが便利です。

・・・と言ってもそれはそれで結構しんどいので、私は↓のサイトを利用します(手抜き!(^^;)。

仮想通貨の確定申告で利用される「移動平均法」「総平均法」の違いとは? | Aerial Partners

なんというかまあ、投資ってあくまで手段ですから、税金の計算なんてものに時間をかける必要はないと思うんですよね。そんなことに時間かけるくらいなら他にやることあるだろう、と。間違いやすい基本的なことさえ押さえておけば、あとは下手に自分でやろうとせずに機械を頼りましょうよ! 仕事と同じです。

まとめ 2つだけわかっていれば何も問題なし

具体的な所得税の計算については上で紹介したサイトなんかのツールを利用すれば結構簡単にできるので、別に難しい知識を仕入れる必要はありません。

知っておくべきは2つだけ!

1つ。暗号資産は「雑所得」扱いで総合課税が適用されます。よって給与所得等と合算されることに要注意!

1つ。暗号資産は日本円に交換しなくても、暗号資産同士で交換した時点で税金が発生します。海外取引所の取引にも課税されるので忘れずに確定申告しましょう!

↓クリックしていただけると非常に励みになります!